您好,欢迎访问济南开云有限公司!

- 网站地图

- 关注微信

您好,欢迎访问济南开云有限公司!

免费咨询热线

020-5005208开云体育 开云官网开云体育 开云官网中国经济网北京9月26日讯今日,江苏科强新材料股份有限公司(证券简称:科强股份,证券代码:873665.BJ)在北交所上市。该股开盘报6.35元,盘中破发最低至5.97元,截至收盘报6.20元,跌幅1.27%,成交额1.16亿元,振幅8.44%,换手率50.03%,总市值8.06亿元。

科强股份主要从事高性能特种橡胶制品的研发、生产和销售,是一家具有自主研发和创新能力的高新技术企业。

截至上市公告书签署日,公司控股股东为周明,实际控制人为周明、周文。周明直接持有公司股份20,709,075股,占公司股份总数的20.71%,间接通过人和共聚、科强投资控制公司10,349,711股,占公司股份总数的10.35%,合计控制公司31.06%的表决权,可实际支配公司股份表决权超过30.00%,对历次股东大会的决议产生重大影响,因此周明为控股股东。公司董事周文系周明之女,持有公司19,912,572股股份,占公司股份总数的19.91%。周明及周文合计控制公司50.97%的股份表决权。

科强股份于2023年7月21日过会,北京证券交易所上市委员会2023年第37次审议会议提出问询的主要问题:

1.关于应收账款。请发行人说明报告期各期末应收账款余额较高的原因及合理性、坏账准备计提的充分性以及收回应收账款的措施。请保荐机构、申报会计师核查并发表明确意见。

2.关于与入股发行人客户之间的交易公允性。根据申报文件,2020年8月及2021年6月,发行人客户今创集团、欧特美先后增资成为发行人股东,股份占比均为4.24%,且该两家客户在报告期内均为发行人车辆贯通道棚布的前五大客户。请发行人说明今创集团、欧特美入股发行人的商业合理性、与发行人交易的公允性,是否存在异常安排或潜在利益安排。请保荐机构、申报会计师核查并发表明确意见。

3.关于贸易商客户毛利率。根据申报文件,发行人对贸易商客户毛利率低于生产商客户毛利率。请发行人说明向贸易商销售产品的必要性与合理性,是否存在通过贸易商对终端客户商业贿赂或其他利益输送的情形。请保荐机构、申报会计师核查并发表明确意见。

科强股份本次发行数量3,000.00万股(不含超额配售选择权);3,450.00万股(全额行使超额配售选择权后),发行价格为6.28元/股。科强股份的保荐机构(主承销商)为华英证券有限责任公司,保荐代表人为李常均、赵健程。

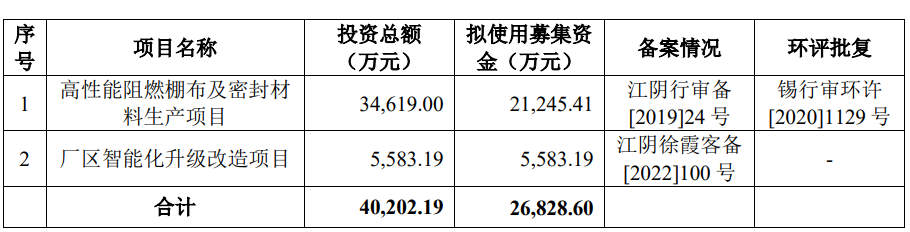

本次发行超额配售选择权行使前,科强股份募集资金总额为18,840万元,扣除发行费用后的募集资金净额为16,433.58万元。公司募集资金净额比原计划少10,395.02万元。科强股份2023年9月11日披露的招股说明书显示,公司拟募集资金26,828.60万元,用于高性能阻燃棚布及密封材料生产项目、厂区智能化升级改造项目。

科强股份本次发行费用总额为2,406.42万元(行使超额配售选择权之前);2,648.76万元(若全额行使超额配售选择权),其中保荐承销费用:1,616.04万元(行使超额配售选择权之前);1,858.38元(若全额行使超额配售选择权)。

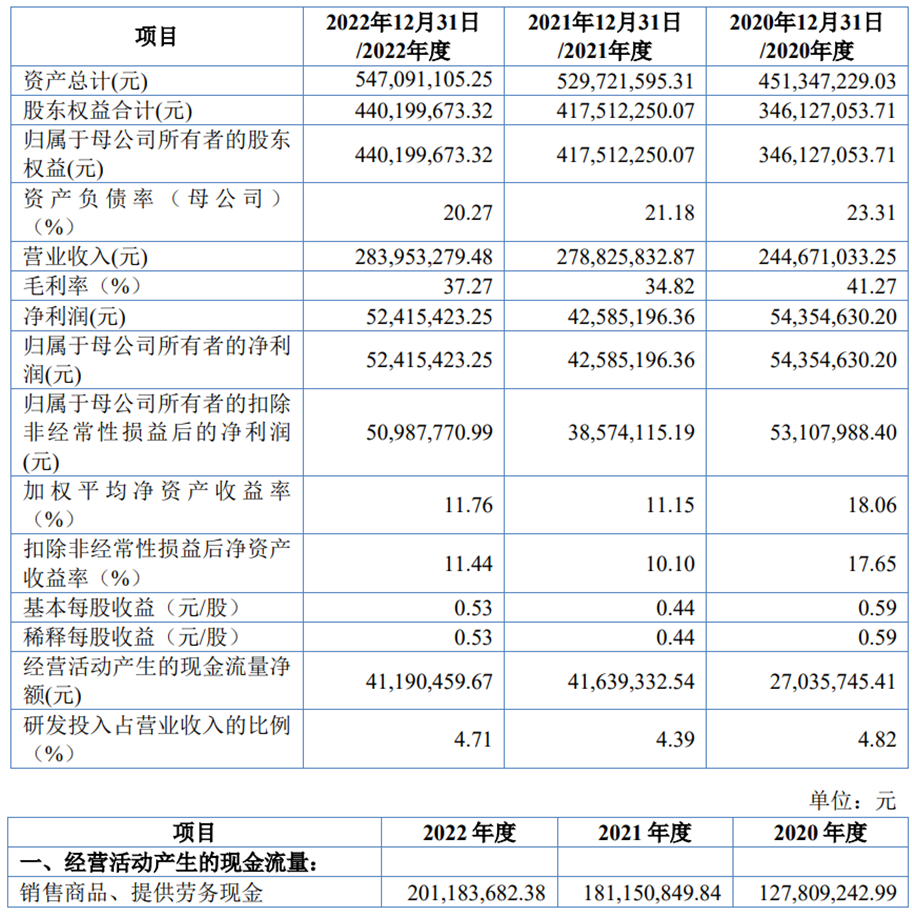

2023年1-6月,科强股份的营业收入为16,559.87万元,同比增长32.33%;净利润/归属于母公司股东的净利润3,484.00万元,同比增长63.31%;扣除非经常性损益后归属于母公司股东净利润3,342.33万元,同比增长60.54%;经营活动产生的现金流量净额610.90万元,同比下降4.26%。

Copyright © 2023-2024 开云(Kaiyun)官方网站 版权所有 备案号:鲁ICP备20021816号